资本门导读:所谓“学而时习之,不亦说乎”,为我们也能走上IPO之路,登陆长期资金市场,为此资本门特开通《独角兽》专栏,精选干货类文章给成长型企业家族作入门参考。作好自身属性的升级优化,从而演绎属于自身个人的资本故事。还请关注资本门搜狐号,了解更多详情哦。

资本门导读:所谓“学而时习之,不亦说乎”,为我们也能走上IPO之路,登陆长期资金市场,为此资本门特开通《独角兽》专栏,精选干货类文章给成长型企业家族作入门参考。作好自身属性的升级优化,从而演绎属于自身个人的资本故事。还请关注资本门搜狐号,知道更多详情哦。

摘要:药明康德“闪电”过会惹人瞩目。有人说它是“医药界的富士康”,还有人称它为“医药界的华为”。从事制药研发这门生意,辉瑞、强生、罗氏、礼来、默沙东,这些医药巨头都在它的客户名单上。

继富士康36天过会的记录之后,又一家需要我们来关注的“独角兽”要闪电上市了。刚刚,在证监会发审委2018年第51次工作会议上,它顺利过会。

本案,是自去年来回归A股的中概股中,唯一一家成功通过IPO途径上市的公司。

它是中国第一、全球排名第11的小分子医药研发服务巨头。有人说它是“医药界的富士康”,还有人称它为“医药界的华为”。

药明康德做的这门生意,叫合同研发服务(CRO)和合同生产服务(CMO),即为制药公司可以提供研发服务、制造服务。

看到这里,也许你会吃惊:创新药,那不应该就是恒瑞、复星、康弘、贝达这一些企业吗。但如果之前你看过优塾投研团队对恒瑞和复星的研究,你就明白,恒瑞其实是以仿制药为主,而复星则是一个投资公司。

翻遍A股,真正做创新药的公司,其实屈指可数。直至今天,我国在创新药领域,还是远远落后于海外巨头。

而之所以说,药明康德离国际创新药巨头距离最近,是因为,这些巨头都在它的客户名单上。辉瑞、强生、罗氏、礼来、默沙东,这些医药巨头,是它的前五大客户。

可以说,如果你研究创新药领域,却忽略CRO,忽略药明康德所在的赛道,那么你会错失很多重要的东西。

别看今天药明康德体量很大、客户名单豪华,但其实,早期的它,完全是一个从零起步的小微勇于探索商业模式的公司,只有区区4个人。

23年前,药明康德的创始人李革,参与的第一家公pharmacopeia(ALX.O),已经在纳斯达克上市成功,那年,他28岁。

2000年,他回国创业。当时的目标,就是要做创新药研发。算上他,整个公司一共只有4个人,而且同期中国的创新药研发服务领域,能够说是一片空白。甚至就连一台化学实验室的通风橱,国内都找不到生产厂商,只能自己想办法做。

今天,我们就从这个案例入手,分析一下CRO这个特殊的赛道,以及它的投资逻辑和财务特征。

值得一提的是,对于本案提到的“商誉、研发投入”问题,以及上市公司的各种财务套路,建议细研究财务炼金术、财务魔术、IPO避雷指南,提前看穿套路,避免被收割。

而关于我们之前分析过的税务问题,可在4月14-15日我们举办的“并购重组案例、交易架构、税务难点”研讨会上,系统学习。

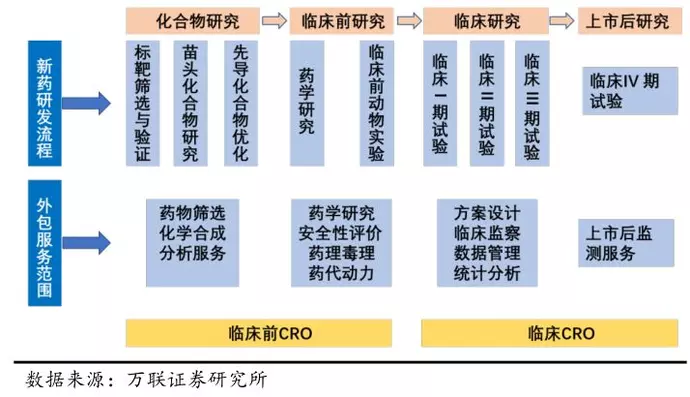

新药研发能力,是每一个制药巨头的核心竞争力,但是,它却又是一项风险高、技术难、投入多、研发周期长的活动。

为了缩短研发周期、控制成本、同时降低研发风险,在制药产业链上,慢慢的出现了专业化的社会分工。

随着制药企业的竞争加剧,慢慢的变多的制药企业,将新药研发环节单独剥离出来,最终形成了一个产业——CRO。

CRO,又称合同研究组织,是指,通过合同形式,为制药企业的药物研发,提供专业化外包服务的组织或机构。

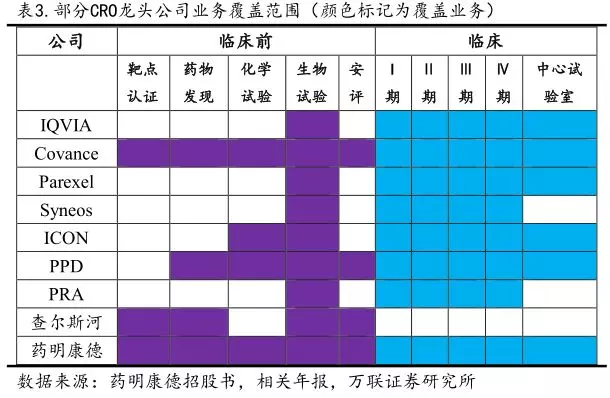

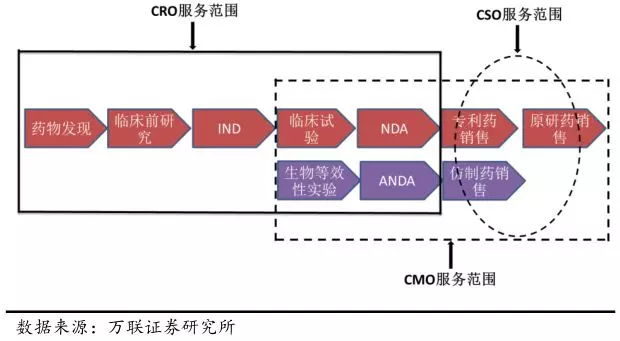

服务范围十分广泛,基本覆盖了整个新药研究的产业链。包括了:临床前CRO(如:化合物研究、临床前研究、安全性评估、制药技术)和临床CRO(I至 IV 期临床试验、药品注册申请)等工作。

1974年,北卡罗来纳大学的Gillings 博士,获得了第一份外包合同,在实验室里承接多家制药公司的生物统计分析项目。[1]

此后,他成立了CRO企业昆泰(Quintiles),开启了CRO行业产业化的开端。如今,昆泰是世界第一的CRO公司。

昆泰的出现,带动了CRO的商业化浪潮,国际CRO巨头开始涌现,例如:PRA(1976年成立)、Parexel精鼎(1982年)、Covance(1997年)、Icon(1990年)、PPD(1985年)等等。

而中国的CRO产业,则要落后很多,直到2000年,药明康德成立,标志着我国CRO行业的开始。

他,1989年毕业于北京大学,取得了化学学士学位,而后,前往哥伦比亚大学攻读化学,并于1993年取得博士学位。

之后,他在一家医药公司任职,并第一次接触到了CRO行业。这让他萌生了创业的念头。于是,他回国创业,在上海创立了药明康德,业务从最简单的化合物合成做起。

可是,由于当时中国的制药企业,新药研发能力落后,专利意识不强,CRO行业的土壤尚未成熟。所以,药明康德一开始就定位海外市场,为默克、礼来、辉瑞、阿斯利康等巨头,提供CRO服务。

此后,2001-2007年,药明康德不断拓展经营事物的规模。2003年,提供工艺研发服务;2005年,提供生物分析服务;2007年,提供毒理服务。

上市后,他不断放大CRO覆盖的版图,从临床前CRO,向下游临床CRO、CMO延伸,还开始布局基因检测赛道。

1)直接并购;比如:2007年收购AppTec、2015年收购NextCODE Health,分别布局体外诊断和基因诊断行业。

2)与制药巨头合资研发;比如:2012年,与阿斯利康MedImmune合资在中国市场合作开发、生产一种生物创新药。

3)与CRO巨头合资设立子公司;比如,与全球排名第八的PRA成立了子公司WuXiPRA,在中国提供临床服务。

通过这四种手段,上市8年,药明康德基本实现了从临床前研究到临床研究,再到生产的CRO全产业链覆盖。

2015年,它从美股退市。但仍然没有放松资本运作的手段。退市后,它将业务分拆中国上市:

如今,他自己又强势登陆上交所,成为国内唯一一个进入到全球前列的CRO巨头,排名第11。不过,在全世界内,市场占有率仅为2.02%。

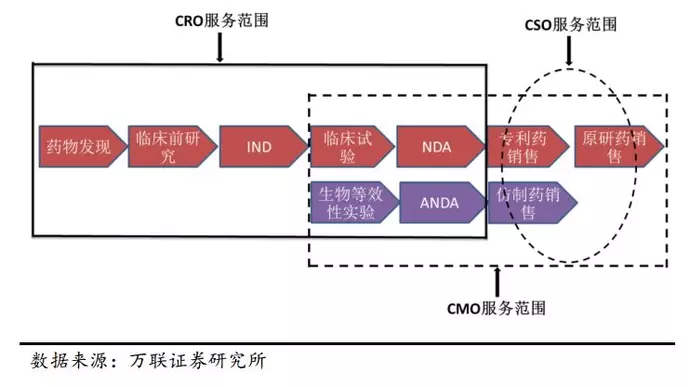

本案,药明康德,主要为制药企业来提供制药研发服务(CRO)和制药服务(CMO)。CRO,类似于代工研发,CMO,类似于代工制药。它的经营事物的规模涵盖合成化学、生物学、药物化学、分析化学、药物代谢动力学及毒理学、生物分析服务和检测服务、新药中间体、原料药及制剂。可以帮助药企完整的开发一款新药。

下游为医药企业,大客户名单极为强悍,包括强生、辉瑞、默沙东、罗氏、礼来等国际制药巨头。

CRO公司可以提供的业务,包括前5个阶段,CMO公司可以提供的业务,包括后4个阶段。本案,药明康德,则属于有能力完成拥有整个医药研发到销售的企业。

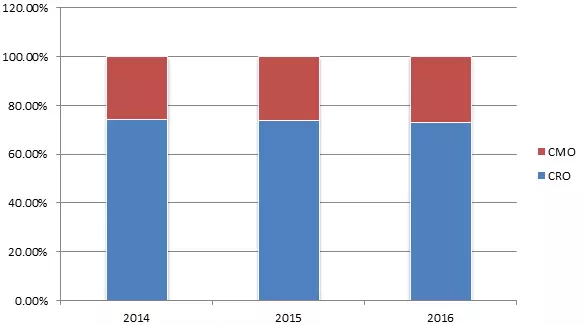

药明康德的收入结构中,约73%左右来自CRO业务,27%左右来自CMO业务。2016年,药明康德的CRO业务的毛利率为39.58%,CMO业务的毛利率为43.25%。

这两种业务中,负责新药研发的CRO业务是药明康德的核心业务,CMO业务有子公司合全药业负责,CRO业务可分为FFS、FTE两种模式。

FFS模式(Fee-For-Service)——即客户定制服务,按照每个客户对最终试验结果的要求拟定具体的试验方案,或者按照客户的要求或初拟的实验方案进行实验,并将试验结果(一般为化合物或试验报告)在约定的研发周期内递交给客户。

FTE模式(Full-Time Equivalent)——即全时当量服务,按客户真正的需求,在一定服务期间内,配置不同级别的研发人员提供服务。

以一个工作人员在一定时期内全部法定上班时间的计算单位为基础,按当月提供FTE个数和约定的FTE价格计算。

对于技术型的企业,说起研发,很多人的第一反应,就是去看研发费用,并且,研发费用越多越好,占收入的比例越高越好。

可是,其实在CRO这样的领域,我们劝你还是别看研发费用了。在CRO类公司里,财报中的研发投入这个指标,其实根本就没有意义。

也许看到这个地方,你会惊讶:什么!药物研发类公司居然不看研发费用,优塾君,你搞笑呢吧?

这些研发投入,大多数都用在CMO业务中的工艺升级、原料药产率研究,CRO业务就没有研发投入。

看完这个数据,不知你有没有注意到,这个研发费用相当之低,而且CRO业务基本上没有研发费用,只有CMO业务有少量研发费用。

中国第一、世界第十一的CRO企业,为啥基本上没有研发费用?研发费用低的企业,就一定技术不行吗?

我国的《企业会计准则》中,并没有非常明确的指明研发费用的具体定义构成,而在《国际会计准则》第9号,研究和开发费用中,对这种情况的规定如下:

第4条——某个企业可能根据合同为别的企业进行研究和开发活动。如果合同条款的实质是,与该研究和开发活动有关的风险和利益或将会转移给别的企业,那么,从事研究和开发活动的企业应按照国际会计准则第2号“存货”或国际会计准则第11号“建造合同”对研究和开发费用进行会计核算。而风险和利益的接受方,则应按本准则核算其费用。

第5条——如果与别的企业的合同条款的实质是,与该项研究和开发活动有关的风险和利益没有或将不会转移给别的企业,那么,从事研究和开发活动的企业也应该按本准则对研究和开发费用进行会计核算,表明不会将研究和开发活动的风险和利益转移给别的企业的因素有:

(1)无论研究和开发活动的成果如何,从事研究和开发活动的企业均有向别的企业偿还其提供的任何资金的契约性义务;

(2)尽管合同未要求从事研究和开发活动的企业向别的企业偿还其提供的任何资金,但是一旦别的企业提出或是环境条件表明偿还资金是可能的,便需偿付。

注意,国际会计准则中,专门对药明康德这种业务中的研发费用问题做了界定,关键节点就是“研究和开发活动有关的风险和利益是否将会转移”。

也就是说,药明康德所做的研发,费用应该计入其客户(也就是制药企业)的研发费用中,而对药明康德类的CRO公司来说,应该计入生产所带来的成本——因为,它的主营业务,就是研发外包。

如果此处难以理解,我们举个例子。以优塾吃瓜集团旗下的吃瓜技术研发公司为例,客户让我们做外包,研发一项吃瓜科技。

我们按照合同把这项吃瓜技术研发成功,交给了客户,如果客户拿着我们的吃瓜科技用着不满意,要求我们退钱,研发这项技术的投入才会计入我方利润表中的管理费用内——“研发费用”。

读到此处,不知你看懂了吗?这才是研究CRO企业最关键的会计密码。在这样的领域,研发费用绝不是越高越好,而应该完全相反——越低越好。

对于技术好的公司来说,完成研发后,直接就确认收入,完全不用考虑客户退款的情况,但如果技术不太好的公司,一旦后续出现了要求退款的情况,那就只能计入研发费用了。

美国实验室(LH.N),旗下拥有科文斯(Covance)CRO领域世界第二,2016年研发费用为0;

泰格医药(300347.SZ),市场占有率没有进入前十,2016年研发费用4186.36万,占当年营收的3.56%。

昭衍新药(603107.SH),市场占有率没有进入前十,2016年研发费用为1382.91万,占当年营收的5.72%。

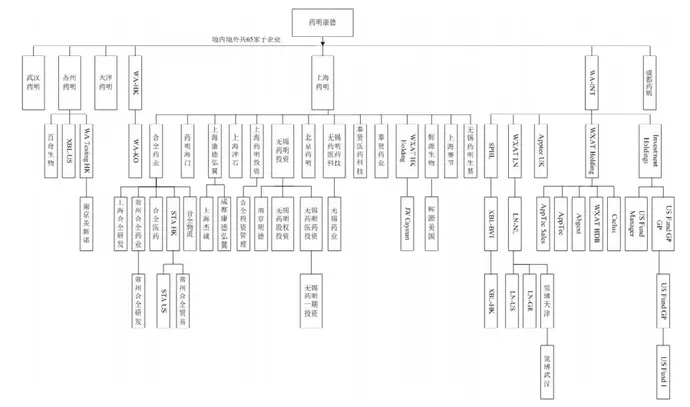

看完研发费用,我们接着看第二种获取技术的途径,并购。截至2017年9月30日,药明康德体系内的公司架构如下:

注意CRO领域,其实很适合并购,并购完成后,技术人员、有关技术可以直接带来收益,整个行业内的并购频率极高。

但是,注意,中小型CRO企业普遍为轻资产,根据《企业会计准则》第21章第十三条,非同一控制下的公司合并,如果购买方支付的合并成本大于所确认的被合并方可辨认净资产公允市价份额,差额部分为合并中取得的商誉。

以药明康德为例,并购XenoBiotic Laboratories, 、Inc.Abgent(百奇美国)、上海津石医药科技有限公司、WuXi AppTec, Inc.、Crelux(药明康德德国)、辉源生物科技(上海)有限公司为并购得来。

获取的技术包括药代动力学检测、实验室CRO、临床试验现场管理、化学合成、药效评价与检测。截至2017年9月30日,这6个并购项目共形成10.59亿商誉。

在翻看CRO域的资料时,看到有人分析,说药明康德的“商誉太高,风险很大”。

这个论断,其实经不起推敲。如果比起国外巨头,我国的CRO企业做并购的水平,其实还差的很远。

新药研发,是一个系统工程,涵盖了从药物的筛选和研发、临床试验、委托生产代加工、注册审批乃至市场销售的全部业务环节。

1)合同研发,即CRO——第一梯队代表公司为昆泰、科文斯,第二梯队药明康德;以及第三梯队泰格医药;

2)定制生产,即CMO——代表公司为康泰伦特(CTLT.N)、合全药业(药明康德子公司)、凯莱英、博腾股份、普洛药业、九洲药业;

在这条产业链上,CRO的技术壁垒高、产业附加值高,是医药外包行业的核心环节,更值得关注。

2017年,CRO行业的规模约为430亿美元,近十年的复合增速高达11%,远超同期全球研发费用增速,预计未来几年,仍将保持8%-10%左右的增速。

注意,国内CRO行业仍旧能保持20%以上增速,到2020年行业规模有望达到近千亿。

但是,国内情况完全不同,因国内新药研发力度不足,因此,临床前研究占比大幅度增长,约占CRO整体市场的43%。

药明康德、昭衍新药、康龙化成、睿智化学(原为尚华医药)、美迪西、中美冠科、桑迪亚都是集中于临床前研究。

美股:美国实验室Labcorp、爱科恩ICON、PRA、查尔斯河实验室CRL;

A股:泰格医药、博济医药、昭衍新药、康龙化成(拟IPO)、药明康德(已过会)。

国际巨头排名前列,美国实验室Labcorp最大,2016年营收668亿,其次是PRL、CRL、ICON,营收规模均超百亿。

国内营收顶级规模的是药明康德,2016年营收61亿,其次是康龙化成(16亿)、泰格医药(11亿),而昭衍新药和博济医药体量都很小。

ICON净资产收益率最高,为30%,其次为CRL(19%)、药明康德(18%)、昭衍新药(18%)、康龙化成(18%)、Labcorp(14%)、泰格医药(10%)。

参照本报告上述的逻辑,对CRO企业来说,研发费用并非越高越好。国际CRO巨头,以及国内的药明康德、康龙化成的研发费用,均为0。

而泰格医药、昭衍新药、博济医药,都存在一定的研发费用,研发费用占营收的比重分别为3.56%、5.72%、8.25% 。其中,博济医药的体量最小。

参照上文对商誉的分析,Labcorp的商誉最高,为445亿,其余国际巨头以及药明康德、泰格医药都有商誉,而其余公司均无商誉。

综上来看,几家巨头表现都不错,再结合市场占有率、市值等因素来看,美国的Labcorp值得长期跟踪研究,而在国内,从产业角度更值得研究的,就是本案:药明康德。

最后,按照惯例,做一个风险提示:本次药明康德IPO,拟募集资金合计约为57.41亿元,以2016年数据计算,市盈率大概为51倍。刚刚上市就是这一个估值,自然要注意估值调整风险。本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不负责你的交易体系。后续的思考,需要你自己独立完成。

同时,补充一个声明,本研究报告所涉案例,仅做学术交流,均不构成任何建议,韭菜们,市场有风险,风险需注意。绝对不能一把梭。

此外,报告中所涉会计处理案例,均合情、合理、合法、合规,我们默认经过审计机构审计的所有财务数据真实可信。

-----成长型企业的FA之声 打开企业的资本之门 助其家族迈入名门之列!

注:资本门专注于为成长型企业的上市融资之路提供实战专家一对一量身定制方案,为登陆长期资金市场做好入门级服务。同时,也会推荐资本门VIP家族办公室为其家族的资本保驾护航,使其成为名门望族做好世代传承的准备。本着新媒体的特殊属性,为致力于让中国优秀企业及家族的故事影响每一个想要成长的人,资本门会推出系列栏目在新媒体平台上发声,为中国梦尽一点绵薄之力。

资本门财经公关PR新媒体,提供全网新闻营销覆盖,为拟上市/准上市/上市企业来提供人物专访撰写,企业系列报道,品牌文案策划,企业品牌故事,上市路演专题片,财经栏目策划等内容!

新闻传播推广产生频繁的新闻曝光率亦可按照每个客户地域需求,发布辐射到各行业的精准媒体上

文章一经发布,随搜随有,不随时间消失,永不删除!扩大品牌影响力,提高品牌公信力返回搜狐,查看更加多